请加入我们的免费会员来查看此内容。

分类: 服务

百盛中国的交易机会

阿里巴巴的交易机会

美债与宏观策略分析

我们在过去的一年,尤其是川普上台以来,美股主要指标如道琼斯工业指数,标普500,纳斯达克指数均不断的创出新高。不禁奇怪的是美联储明明已经早早于2014结束量化宽松的货币政策,并于2015年开始转向,而今已然加息6次,特别是进入17年10月以来,甚至都采取了量化紧缩的决议,每个月回收100亿美元的流动性,并按照量化不断加码。这样的情况下,美元紧缩,libor走高,国际美元与美国美元需求倒挂,使得很多美元存在回流美国的动能和需求。这让我们不禁要问,美股的美元是不是来自中国?是否美股绑架了中国经济,中国越强美股越高呢。

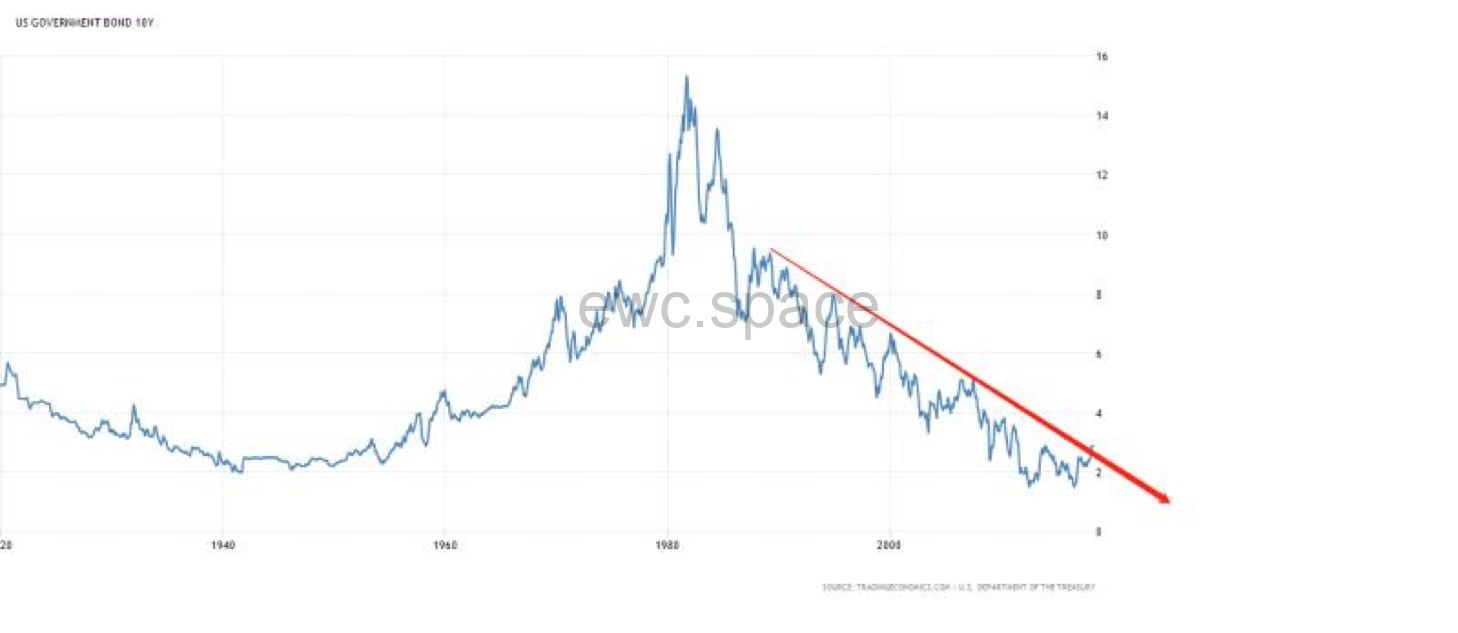

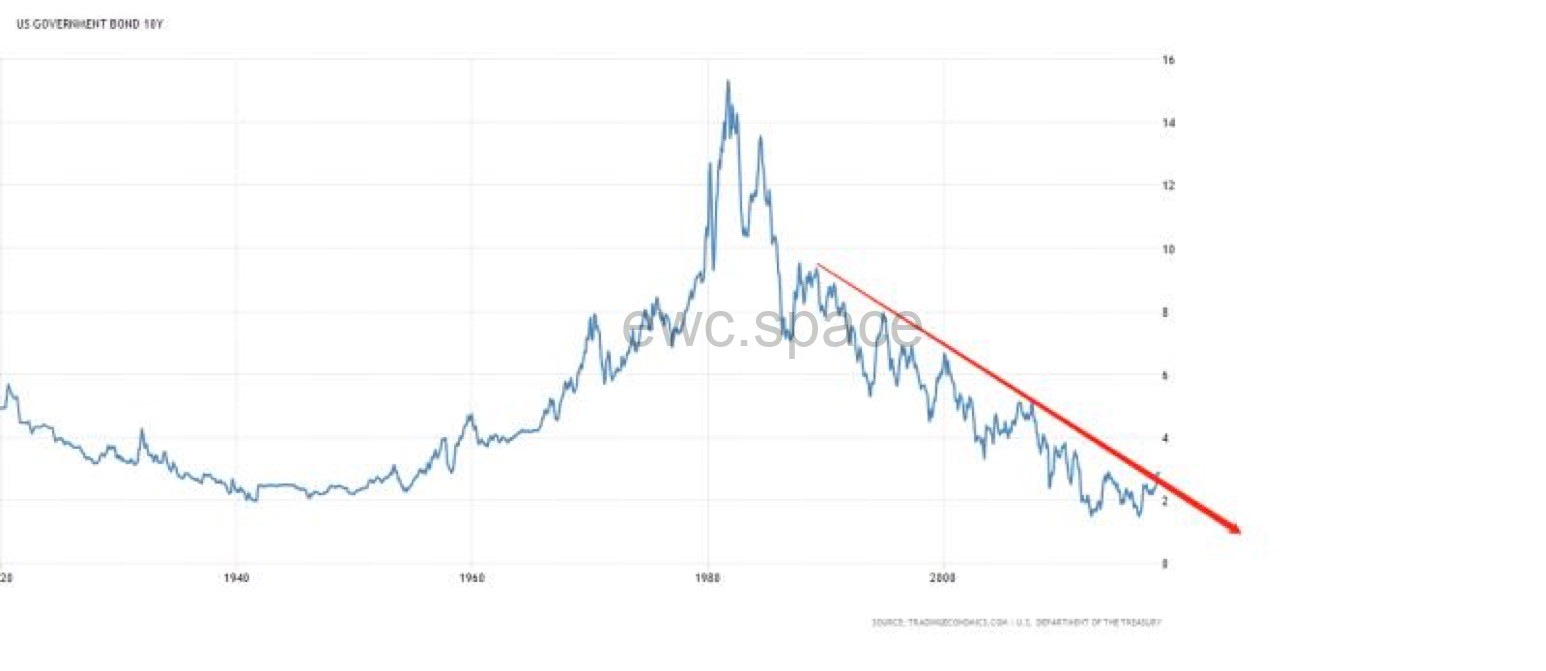

是中国市场在为美股提供血液,顶替了美联储的紧缩效果。我们看到美股的不断喷出的同时,美国政府也相应的祭出了一系列的组合拳来配合美元的回流,推动股市的上涨。这样的情况尤为明显,税改的顺利通过,美债的不断扩容发行,基础建设的融资需求,在美国优先和美国再伟大的前提和背景下,不断的拉扯着美元回流,与全球市场争取美元资金。这个大背景下,我们看到美元10年期国债殖利率的不断飙升,很明显已经突破了美债30年的空头走势,这是历史性的改变。如下图:

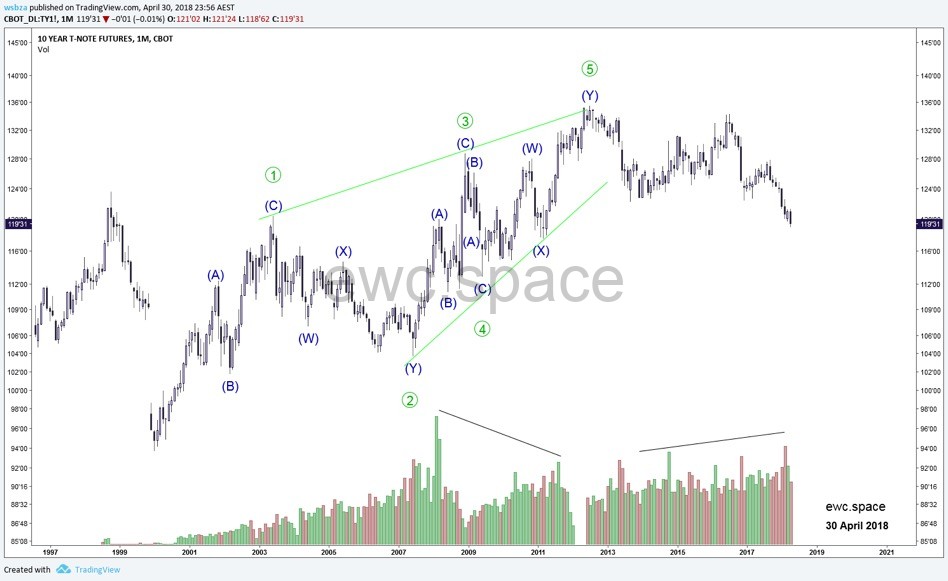

US 10 Year T-Note Futures, Monthly, CBOT

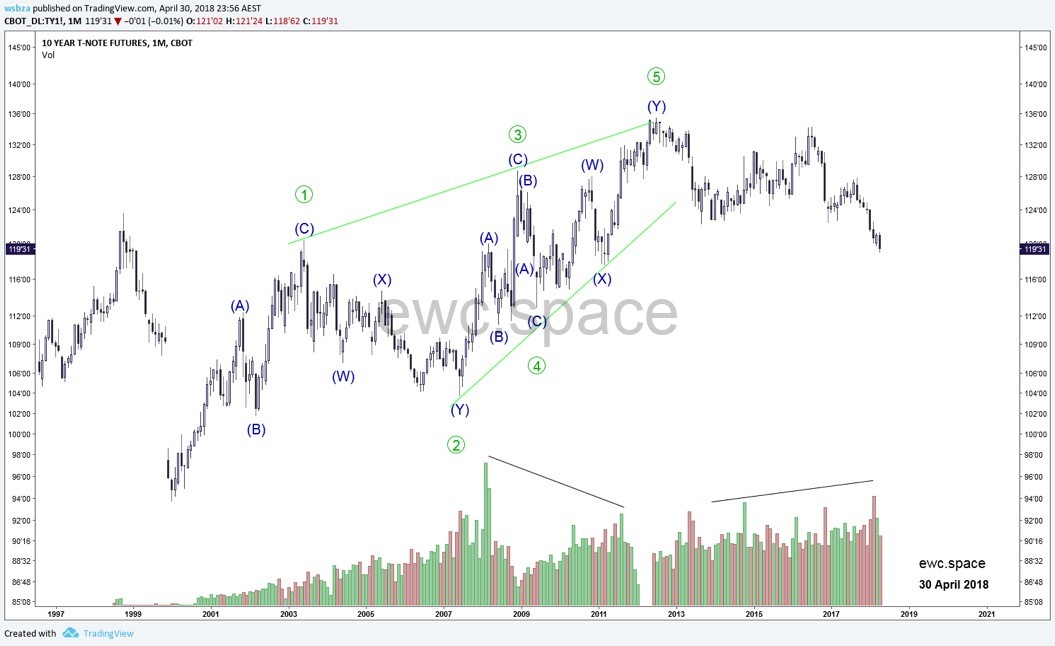

我们从波浪理论的角度来观察美债10年期价格走势:

可以发现2001年-2012年,美债10年期价格走势为一个Ending Diagonal的形态,并且量价背离,说明这个部位为某个波浪段的结尾浪,而目前的债券价格开始出现根本性的翻转,即由涨为跌。那么殖利率与债券价格则为反向关系,殖利率即为由跌为涨。不难发现这是一个巨大的转折。他的级别很大,可能会长达数十年。这是我们不得不面对和思考的。

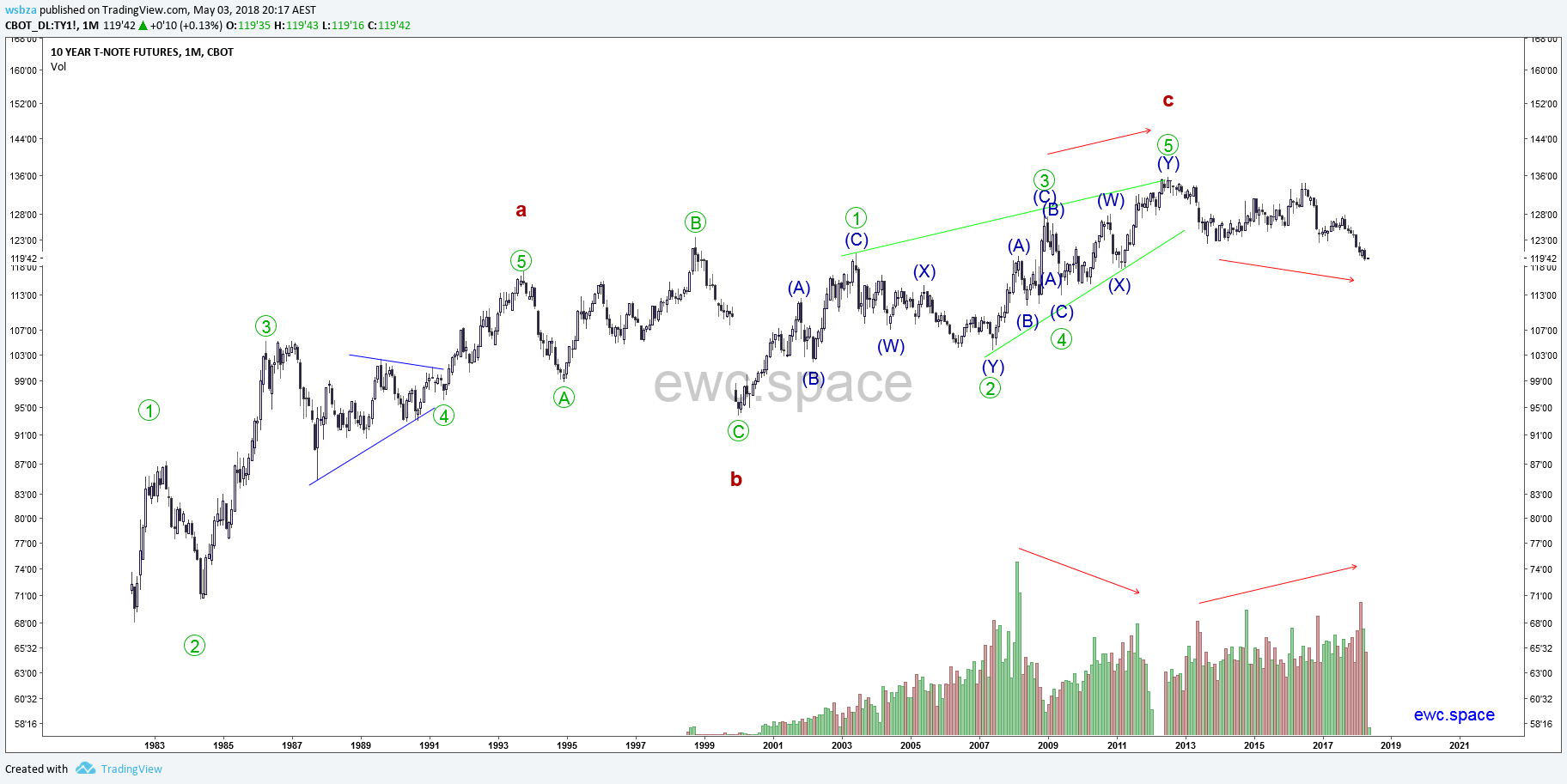

那么我们尝试从长周期来将美元10年期国债价格做出艾略特波浪计数安排:

这是自1983年以来美元10年期国债殖利率的波浪计数图(10 Year T-Note Future CBOT 1983-2018),我们可以看到在过去的30年,债价的持续下跌。但是这样的走势在2012年出现了终结。

近期美10年债殖利率,也就是我们通常所谓的无风险利率这个标准钉帽已经突破了3%,这是我们刚才所提及的众多因素共同的结果。可能是生产力的提升,整个周期循环的需求。这样的利率走势势必会对很多的泡沫产生排挤的效应,尤其是新兴市场和一些边缘债市。那么可能这样的破灭会一轮一轮的展开并发展。

人民币系列的定制服务分析

美元系列的定制服务分析

黄金的定制服务分析

贵金属系列的定制服务分析

英镑日元(GBPJPY)走势分析(2018年5月至8月)

区块链与数字货币,专业的技术分析、精准的行情投资报告

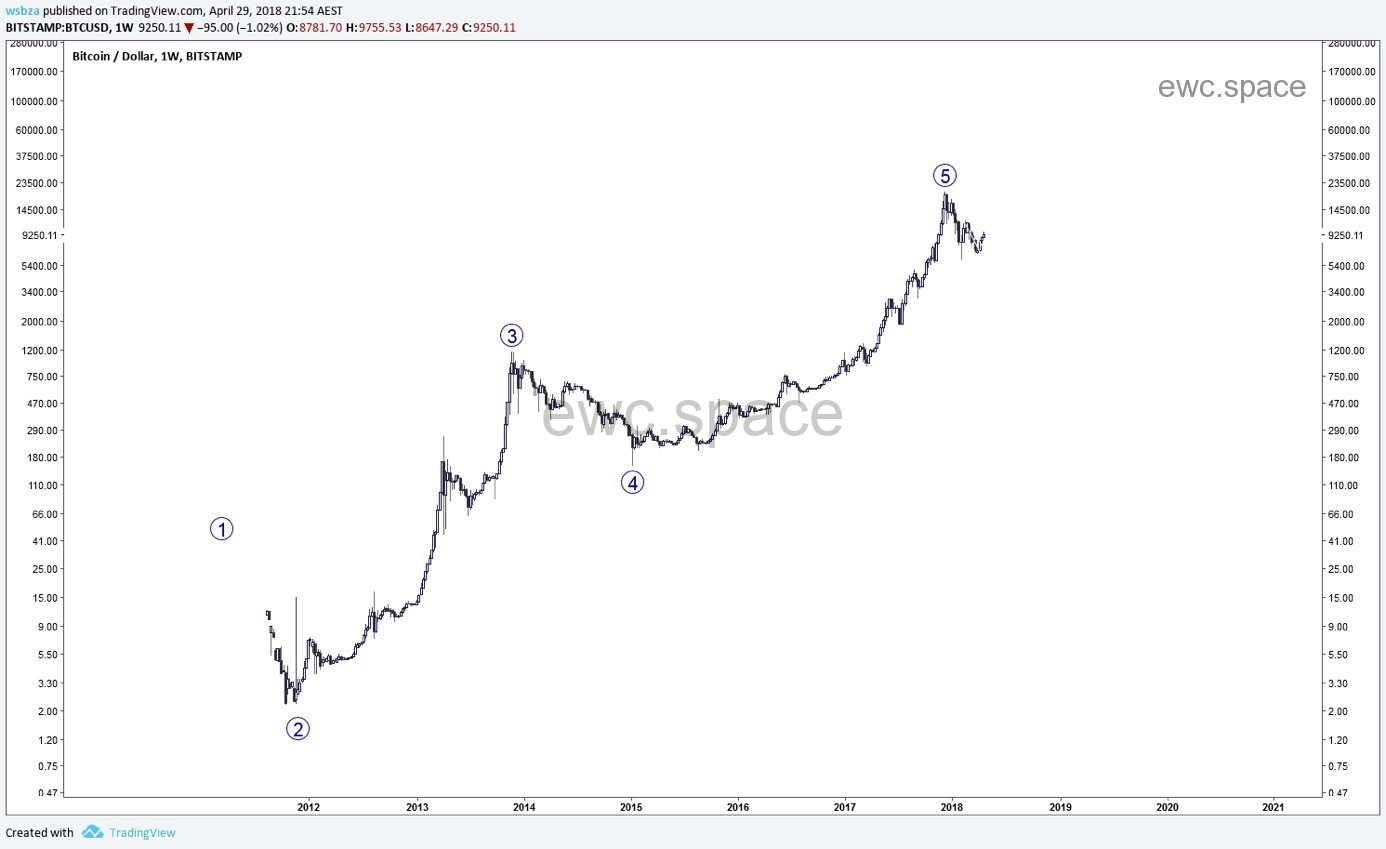

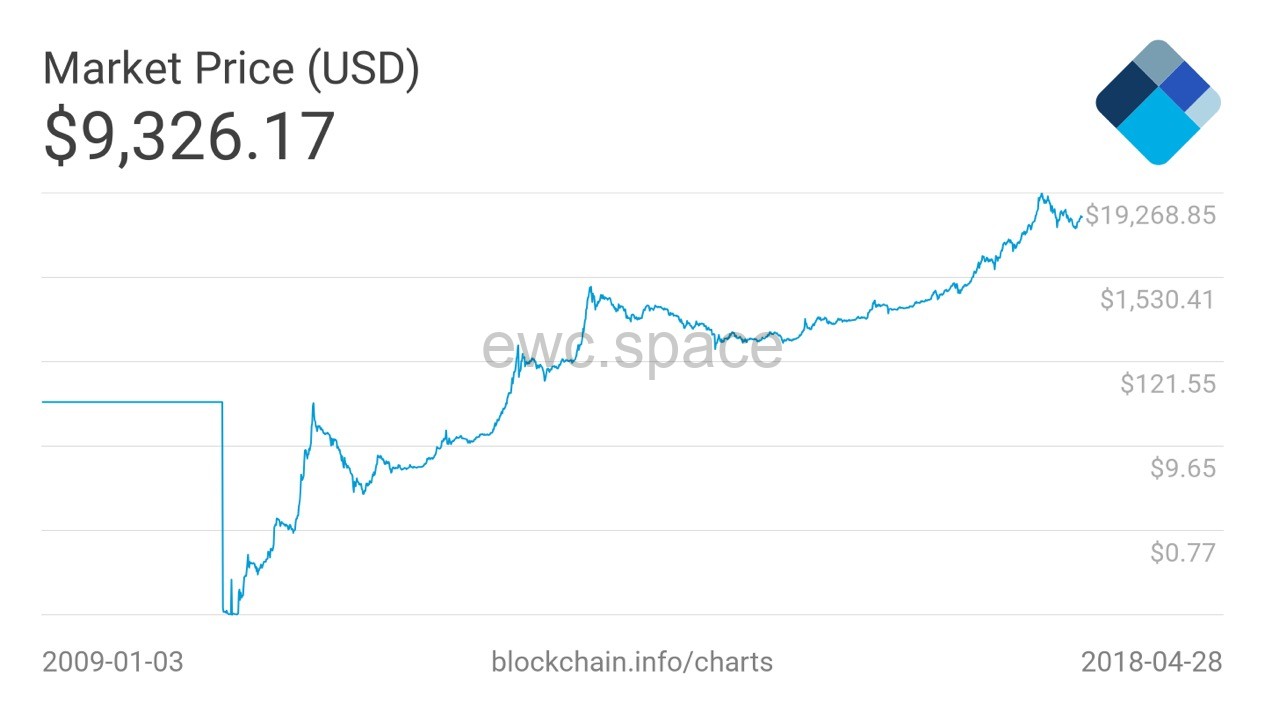

在过去的一年里,不难察觉全球市场最火爆的莫过于数字货币市场,全球最火爆的技术莫过于区块链去中心技术,他们硬生生把金融市场一分为二,我们也在不知不觉中被划分了,被“落后”了,成为了“传统”金融的一方,而对面的则是波涛汹涌的“新金融”。我在多个场合听见比我年纪小很多的年轻面孔在畅谈区块链技术和以比特币为首的数字货币,景色很棒,也很美好。在这里并没有看多或看空的立场,就我个人的专业修养来看,只是看到了比特币不断的不断的喷出,一浪接着一浪的推动形态。难怪这么多年轻人如此的热血澎湃,日本、韩国、台湾、大陆、北美,全球各个主要区域都不断的有年轻新贵涌现,也刷新着各个大大小小的屏幕。去年的9月和12月恰好有区块链市场的年轻朋友来拜访,我在9月看多比特币,而在12月底的时候则认为价格太贵了,直觉让我意识到比特币期货市场的开放可能是一次不小的冲击,就此也多次提出警示。这一点跟以前的棉花、根球状植物似乎非常类似。他们也曾经获得市场的青睐和热捧,但那是很久以前的事情了。此后的这段时间就经常被这些新金融一方邀约通过艾略特波浪理论来观察或描述下当下的情况。

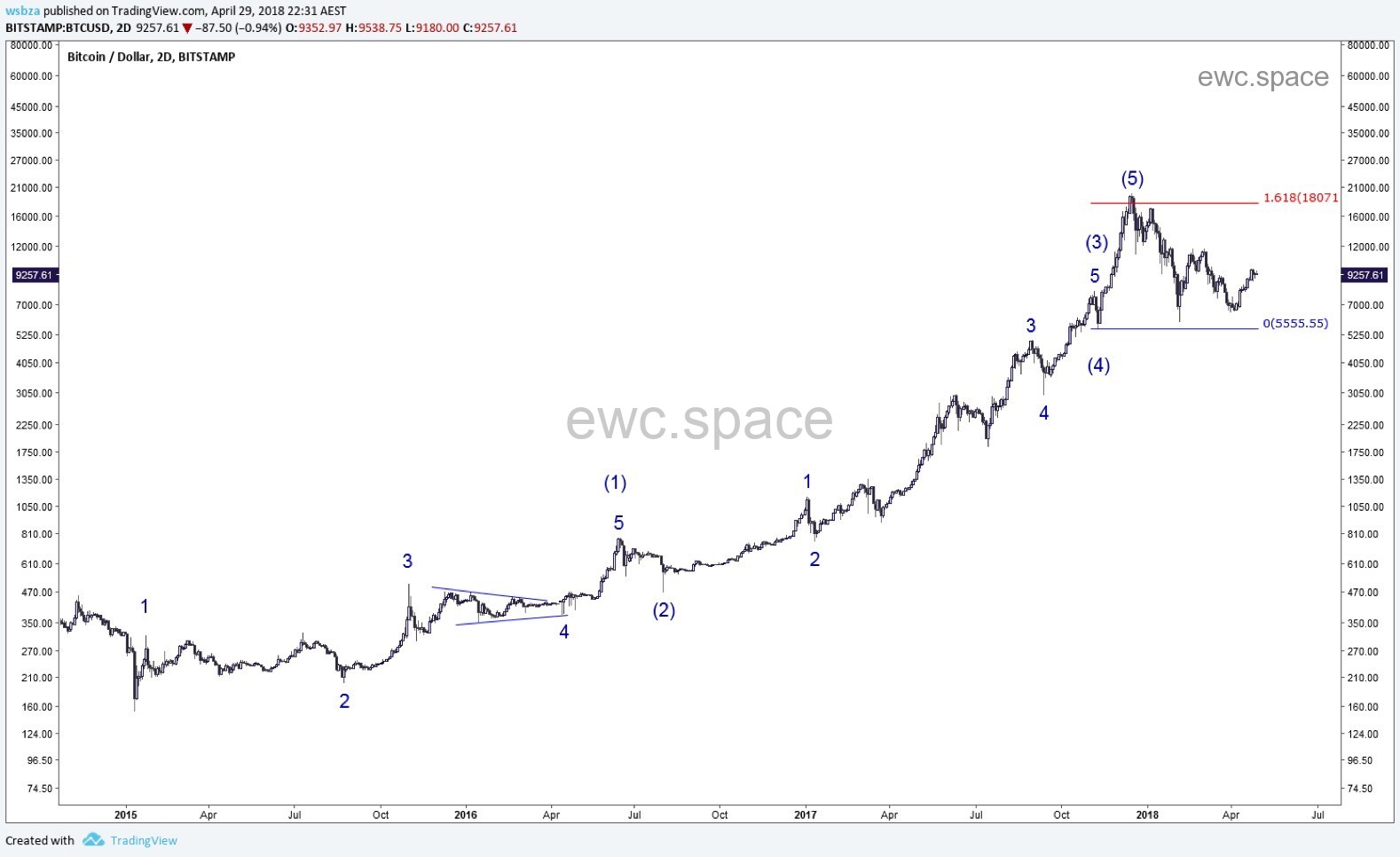

首先从周线的角度查看比特币(BTC)

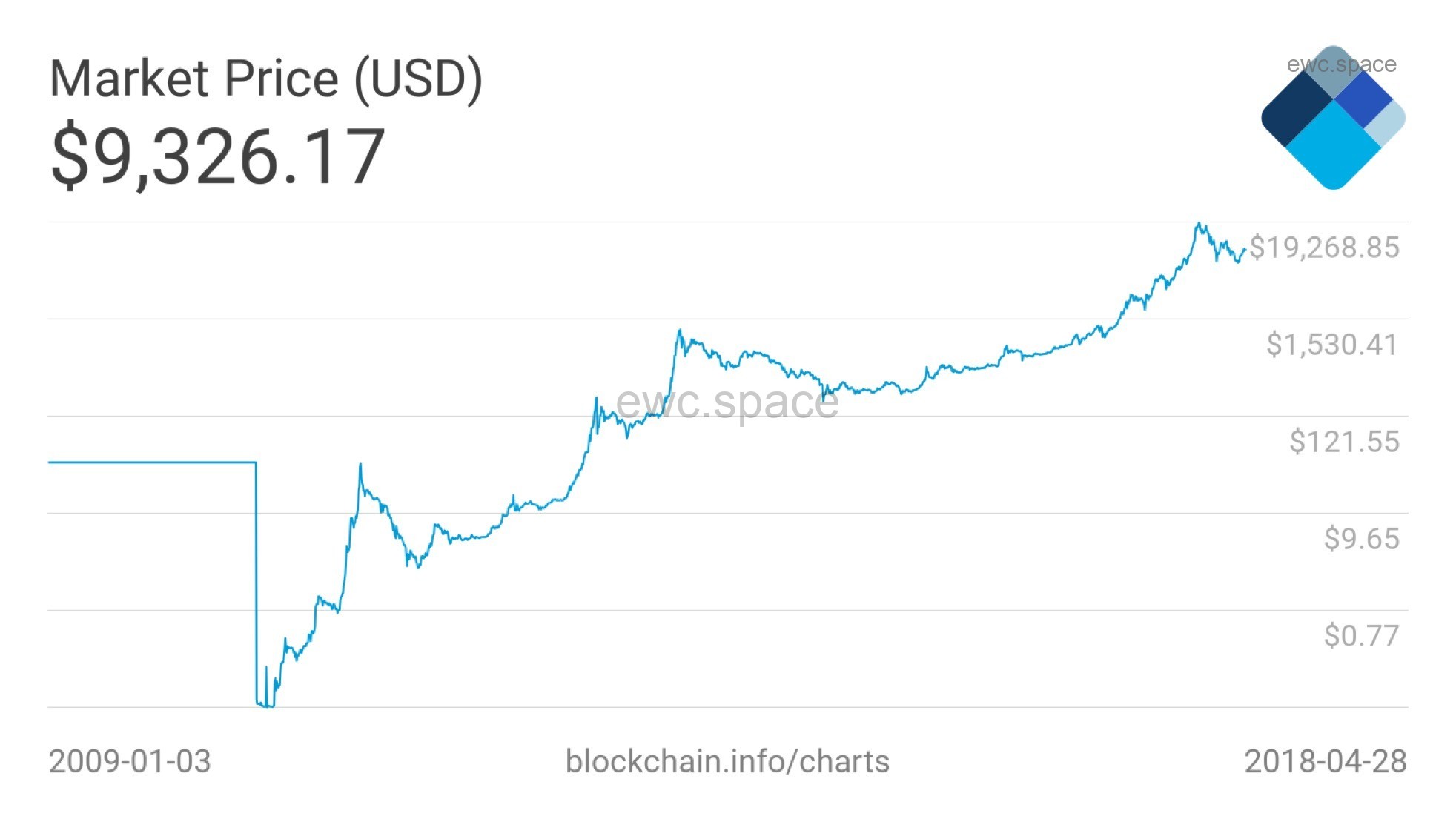

我们看到的这么一个巨大的5浪的喷出,如上图清晰可见(对数刻度)。完整数据参考来自https://blockchain.info/charts/market-price?timespan=all&scale=1aaa

可以认为这是一个第5浪扩展型的推动浪,其中第5浪似乎非常接近于1浪顶部到3浪顶部的倍数关系。

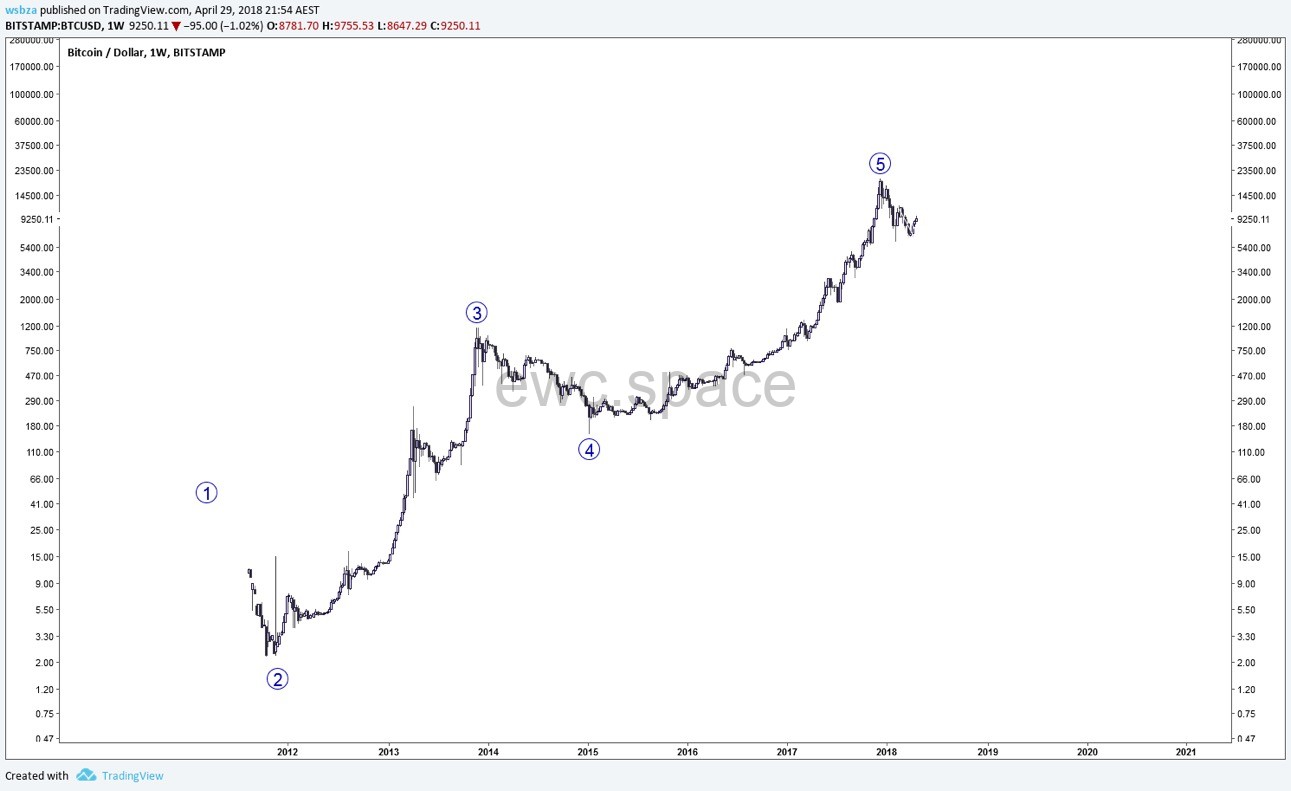

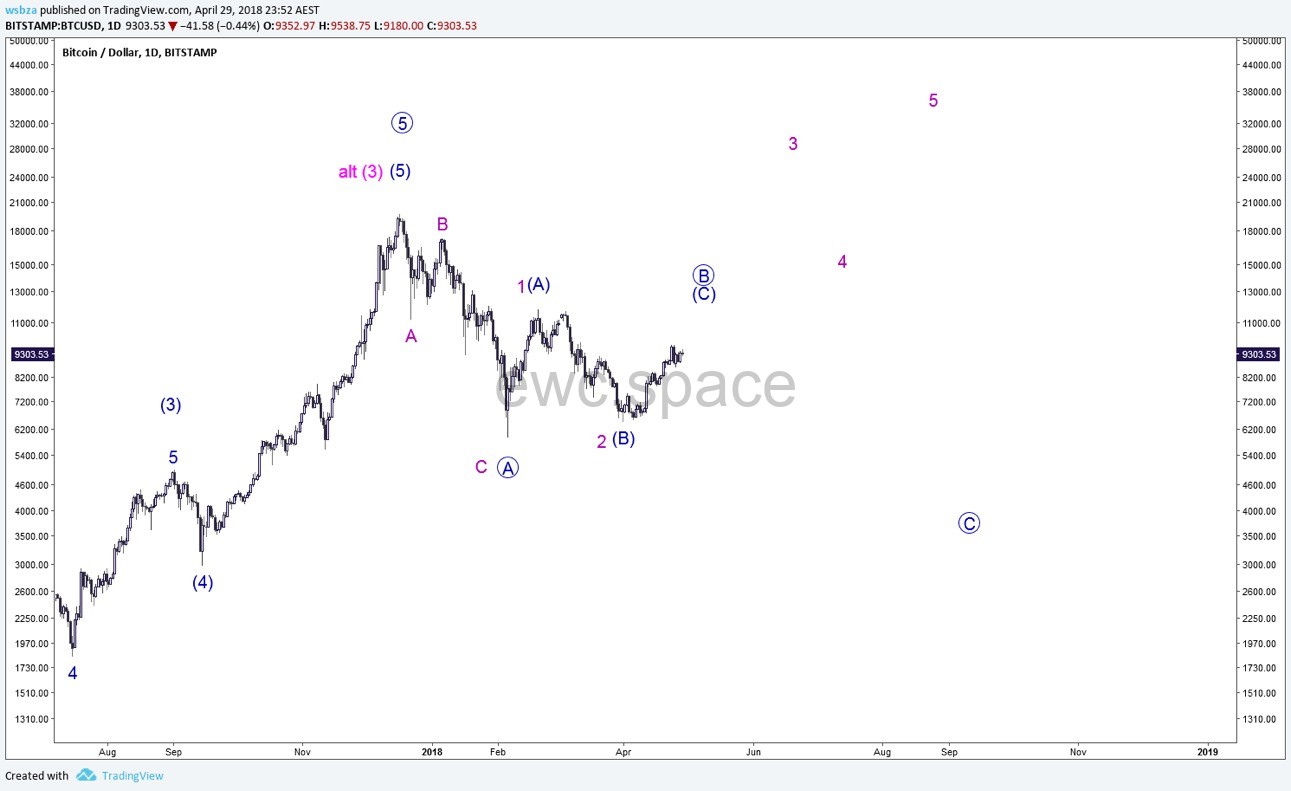

日线角度看:

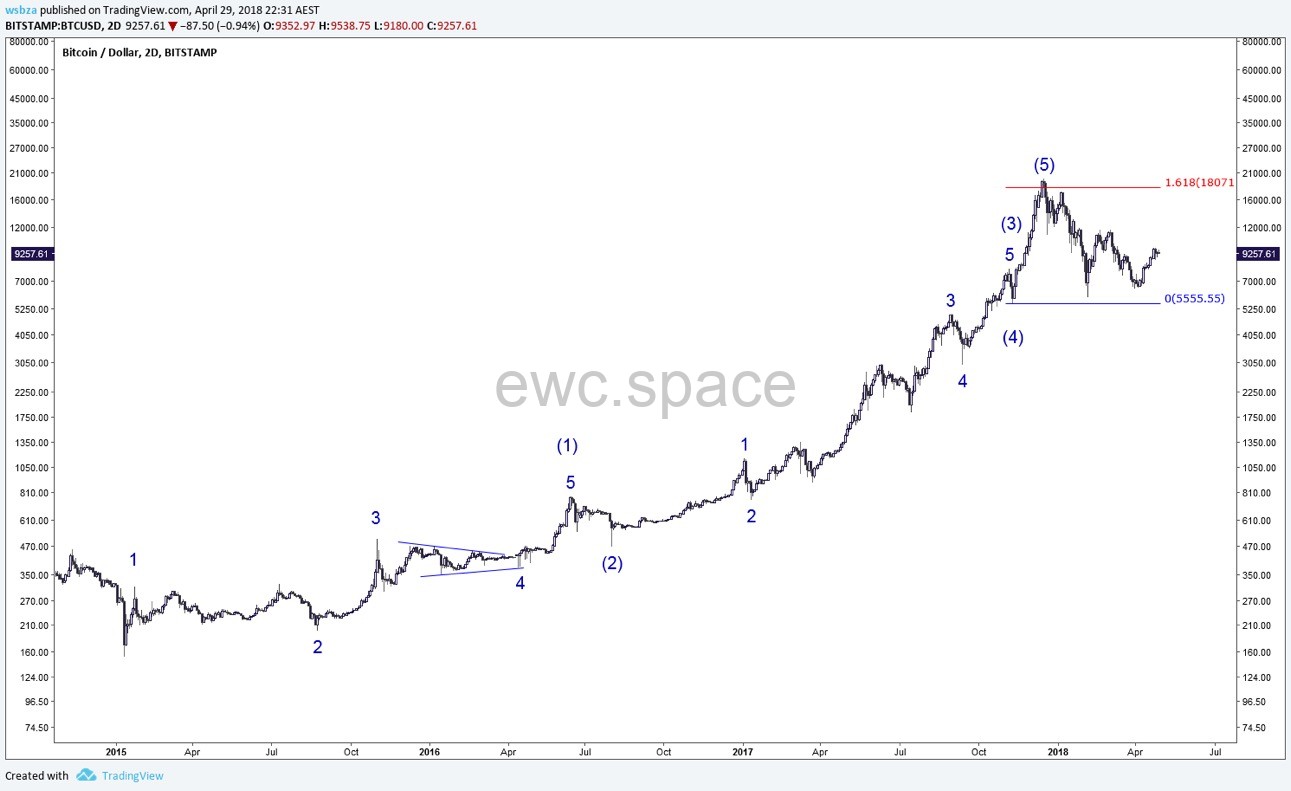

2日K线

这是第5浪的子浪划分情况,如上图。在均衡刻度比例中,(5)浪是1.618倍的(1)浪至(3)的高度。

局部看:

目前存在如上图的计数可能性。

首选计数:【B】浪(C)反弹,然后依然回复下跌修正的需要。

备选计数:2017年高点19666 只是【5】浪主(3),目前依然可以是简单ABC完成子(4)浪后走完之后出现的【5】浪的子(5)浪或是任意一个复杂的(4)浪中震荡横盘,这样的可能值得意外的留意。

通过4小时的分析图来看:

如上图,非常类似于3-3-5整体作为B浪的反弹,它们由上图的(A)–(B)–(C)组合而成。

区块链与数字货币,专业的技术分析、精准的行情投资报告。

在过去的一年里,不难察觉全球市场最火爆的莫过于数字货币市场,全球最火爆的技术莫过于区块链去中心技术,他们硬生生把金融市场一分为二,我们也在不知不觉中被划分了,被“落后”了,成为了“传统”金融的一方,而对面的则是波涛汹涌的“新金融”。我在多个场合听见比我年纪小很多的年轻面孔在畅谈区块链技术和以比特币为首的数字货币,景色很棒,也很美好。在这里并没有看多或看空的立场,就我个人的专业修养来看,只是看到了比特币不断的不断的喷出,一浪接着一浪的推动形态。难怪这么多年轻人如此的热血澎湃,日本、韩国、台湾、大陆、北美,全球各个主要区域都不断的有年轻新贵涌现,也刷新着各个大大小小的屏幕。去年的9月和12月恰好有区块链市场的年轻朋友来拜访,我在9月看多比特币,而在12月底的时候则认为价格太贵了,直觉让我意识到比特币期货市场的开放可能是一次不小的冲击,就此也多次提出警示。这一点跟以前的棉花、根球状植物似乎非常类似。他们也曾经获得市场的青睐和热捧,但那是很久以前的事情了。此后的这段时间就经常被这些新金融一方邀约通过艾略特波浪理论来观察或描述下当下的情况。

首先从周线的角度查看比特币(BTC)

我们看到的这么一个巨大的5浪的喷出,如上图清晰可见(对数刻度)。完整数据参考来自https://blockchain.info/charts/market-price

可以认为这是一个第5浪扩展型的推动浪,其中第5浪似乎非常接近于1浪顶部到3浪顶部的倍数关系。

日线角度看:

2日K线

这是第5浪的子浪划分情况,如上图。在均衡刻度比例中,(5)浪是1.618倍的(1)浪至(3)的高度。

局部看:

目前存在如上图的计数可能性。

首选计数:【B】浪(C)反弹,然后依然回复下跌修正的需要。

备选计数:2017年高点19666 只是【5】浪主(3),目前依然可以是简单ABC完成子(4)浪后走完之后出现的【5】浪的子(5)浪或是任意一个复杂的(4)浪中震荡横盘,这样的可能值得意外的留意。

通过4小时的分析图来看:

如上图,非常类似于3-3-5整体作为B浪的反弹,它们由上图的(A)-(B)-(C)组合而成。

《艾略特波浪理论——混沌中不断重复的混沌》 第一本为国人量身定做的波浪理论专业著作。

《艾略特波浪理论——混沌中不断重复的混沌》这部书籍是2017年1月由山东人民出版社出版,金融assassin著。此书通过八个章节轮式了艾略特波浪的概况。首先从学理上阐释了波浪理论的立论基础,其次从波浪理论的两大类模式即推动浪和修正浪论述了波浪理论,最后总结了波浪理论的应用特征并规划了交易守则及其拓展。此书最大的特点就是理论根基扎实、透彻,书中表达直白、数字化和图像化加强了技术性理解,有助于读者更多的掌握。体系完整,论述连贯避免了机械性的使用或套用,虽然语言上更贴近国人的语言习惯,并非晦涩难懂,但是终归因为波浪理论本身使得此书存在有一定的专业性和相对的难易度。

其中副标题“混沌中不断重复的混沌”,一方面论述了波浪的重复性和分形的特征,另一方面则是暗示波浪的源头是因为混沌的信息不断地汇入市场系统,以至于群体心理在交易层面发生了改变从而产生扰动,带动整个市场的不断推动前进,反应在盘面上出现了波浪的特征。我们说金融最神奇,最伟大之处就在于金融市场将时间层面上通过每天不断的新事件进行了量化,而过往的历史就是过去的时间上的累积,我们理解过去、现在和未来之间关系的割裂与联系,反应在市场上的不同的层面。艾略特波浪理论实际上很好描述和反应了这一时间概念。

全球市场,交易时机的重要性,美元与外汇走势、大宗原物料。

简单介绍我们长期交易与追踪的外汇货币对、美元指数、大宗原物料等的情况

欧元美元货币对:

我们认为欧元兑美元,从低位起涨之后走出了一个非常靓丽的五浪结构,目前需要修正性的回落,老师之前说过这样的情况还会持续,或许在欧元区真正紧缩之后,仍期待一轮新的反弹。

英镑美元货币对:

英镑一直是我们长期追踪的货币之一,长期的修正之后,英镑自脱欧之前就开始大幅贬值,这一点并不意外,自从3浪的金手指一般的疯狂后,我们也研判这个位置还会再次出现。不久我们就看到了第5浪的到来,之后他一直对美元反弹,直到近期跟随强势美元,英镑则再次出现下跌。这里它可能被认为是另一个级别的(5)下跌,也可以是某个A浪的结束。如图所示,存在被动选择的情况。

欧元英镑货币对:

纽西兰元美元货币对:

英镑日元货币对:

澳元新西兰元货币对:

澳元美元货币对:

欧元纽元货币对:

美元瑞典克朗货币对:

美元新加坡币货币对:

另外还有主要国家的股票指数

比如纳斯达克指数:

还有全球主要大宗原物料,商品:

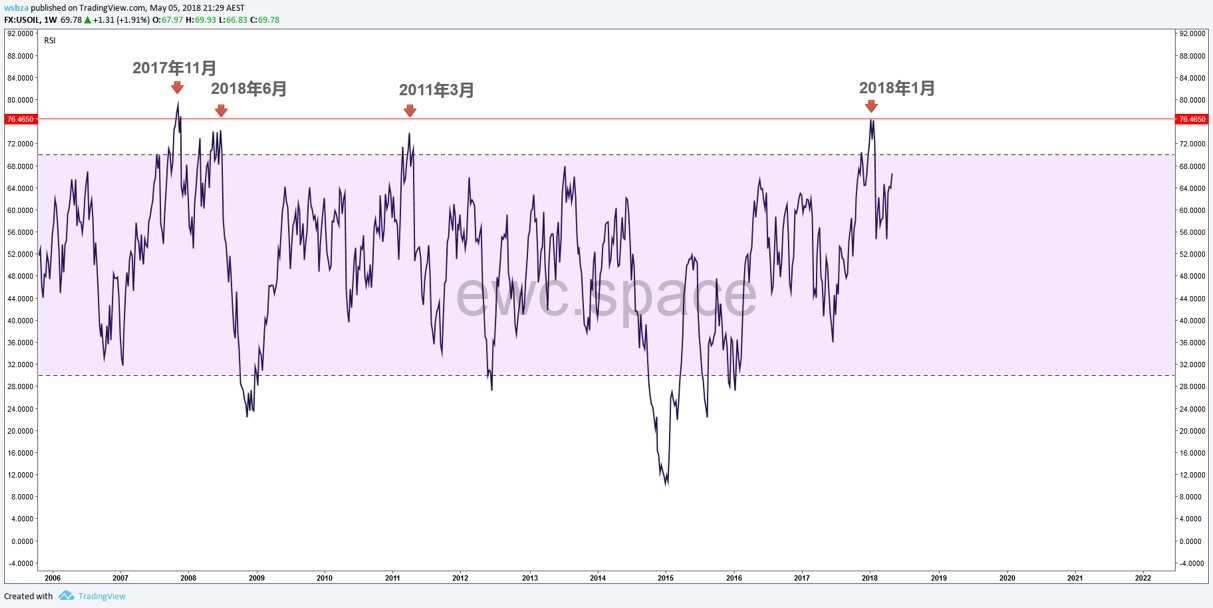

WTI Crude Oil(原油)

周线图

周线图RSI 已接近2017年11月的历史高位

如果原油能继续向上突破C浪①的低点75.68, 那么我们需要考虑备选方案,即2016年2月的低点已构成了C浪的终点。

日线图

如果2016年2月低点26.03起至2016年6月高点51.64是一段5浪结构,那么也许存在这样的划分锯齿(A)-(B)-(C), 其中(B)浪为一个扩张楔形结束的平台整理

如果2016年2月低点26.03起至2016年6月高点51.64是一段3浪结构,那么或许整理结构是双锯齿(W)(X)(Y),其中(X)浪走了一个持续三角形(Running Triangle)的横向整理。

以上两种波浪结构都指向原油存在一个大浪级反转向下的可能。

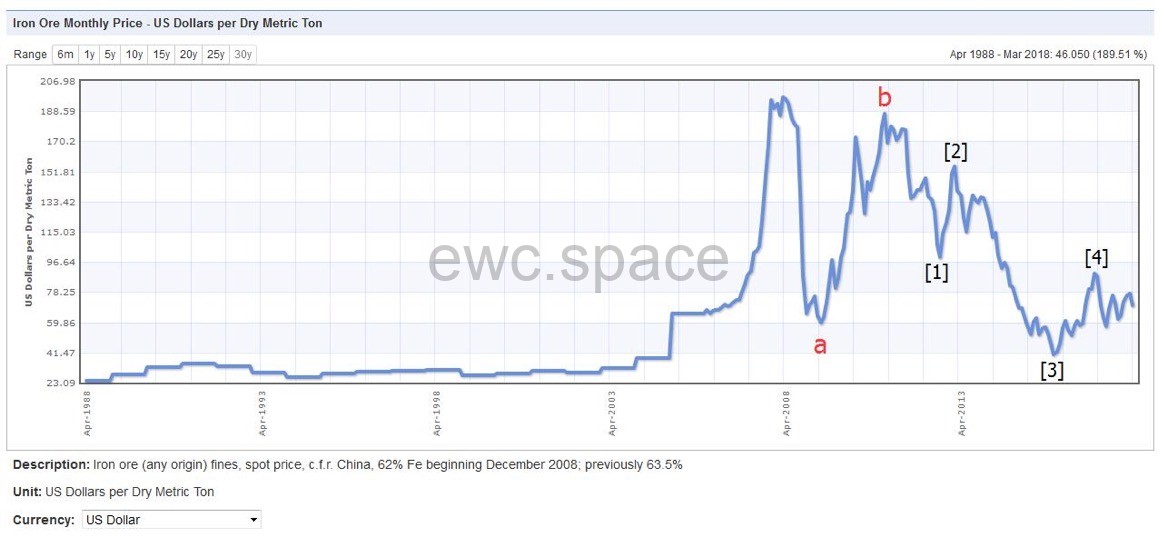

铁矿石的价格走势:

最后也是最熟悉还有黄金:

无论如何,形态如何变化,过程市场如何争辩,价值永远是各自表述,价格才是最后市场的妥协。我们在学习和交易的过程中,一定要两个最关键的要素,那就是:交易的时机以及交易的方向!

中国股市,又一档个股被记录到了准备突破,即将进入所谓的“甜蜜区”交易。

我们通过演示某个长期跟踪的个股的艾略特波浪计数和其理论推测来说明隐藏的一些交易机会。

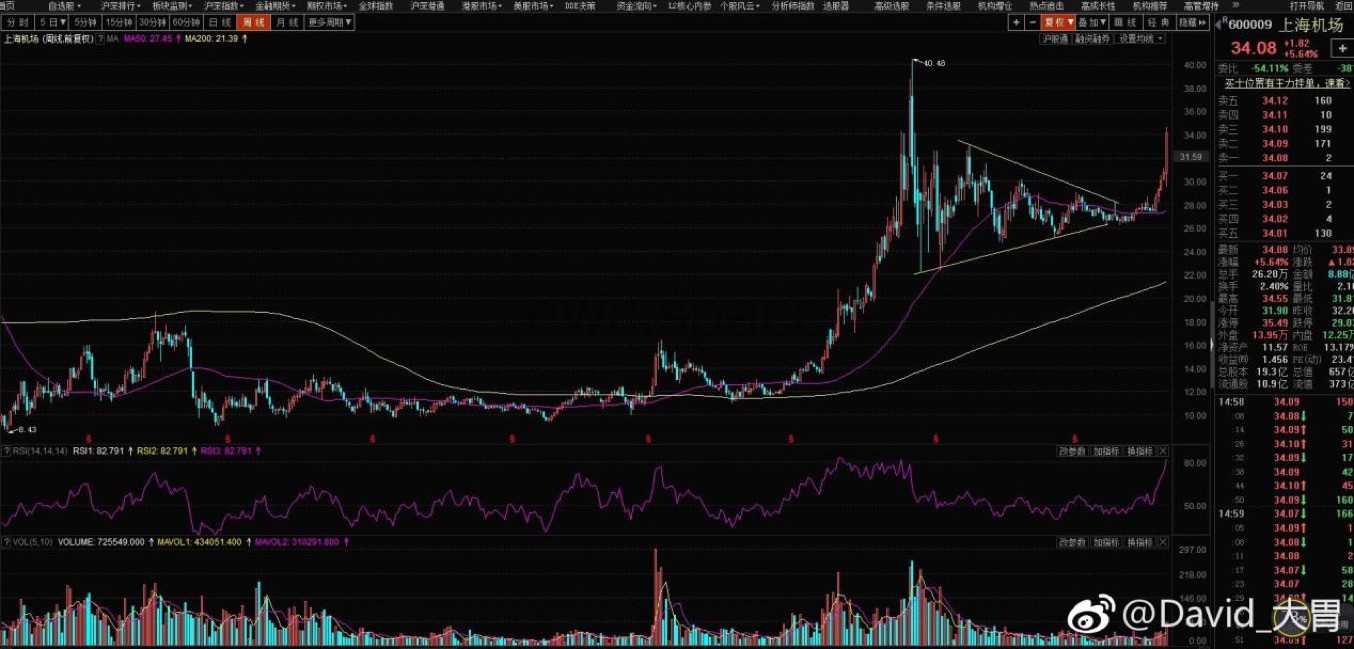

以上证的上海机场为例:

首次记录2017年4月13日

周线图在突破三角型修正形态后,我们立即研判某个级别的四浪宣告结束。那么即将进入某一同等级别的第5浪推动。形态健康完好, 动量指标和价格都没有背离,交易意图为:看好继续新高。

第二次记录2017年7月1日

那么目前的修正看起来像是一个下飘旗的子4浪修正,如上图蓝色箱体,第一个蓝色箱体为子2浪的深度回踩单边修正,而目前对应的则是平坦些许的横向修正的可能较大。划分 5月23日的高点40.16下来跌是4浪的话时间上和2浪相比还略显稍逊短暂了些, 15年到现在为止的几个重要价格低点都伴随RSI在30附近止跌,很可能继续高位震荡整理,回撤幅度请参考子3浪的38.2%或50%。回踩修正结束即可按照交易守则进入仓位的布置。

那么其解析下来的细节可能性如下图:

日线图

1小时图

研判横盘的子4浪为三角型形态或复合型修正形态(由两个折线型修正浪组合即double zigzags)

最后记录2018年4月27日

根据实际盘面的走势,我们看到的情况如下:

市场最后走出的横盘子4浪为三角型形态,继续推动上涨屡创新高。与记录的2017年7月1日的研判结构一致,交易进场策略匹配。

时间刚一进入2018年,我们就打算在网络上为我们的“波浪理论”按个“家”。这样的想法由来已久,过去也很多次的尝试来做一个关于艾略特波浪的专题资料站,但是每次都并不如愿,其中遇到了很多的问题和曲折。为什么会拖了这么久呢,由于我们很多时候考虑问题是为了更长久的发展,而不只是眼前的利益。这是我们的一个重要的操守。

网站只是过去几年工作的总结,当我们在十年前刚接触波浪理论的时候就被这套理论深深的吸引,那时候我们对它了解的很少,也大多停留在数数浪等简单实用又显而易见的项目上。这就是我们书里描述的那个“初识”阶段。随着时间的推移,我们始终浸润在这个体系里,也遇到过不小的挫折或困苦,在这个期间认识了一大批志同道合的网友、朋友。迎来送往了一波又一波的投资爱好者,渐渐的我们就开始新的顿悟。这个网站很多内容是多年来资料的总结,心得经验的描绘。我们打算将本来塞满电脑的太多的资料逐步的转移到网站上合理的位置。当然描述市场也是日常所必需的,寻找市场给我们的暗示和信号,做交易市场的动作是根本的问题。

凯恩斯曾经说过,经济学家不应该再是高高在上,神神叨叨,发表各种不着边际、听起来又宏伟壮观的景象,更多时候应该像牙医一样,使用不同的经济学原理、财务学来对付解决不同的问题,这就像牙科医生一样,根据不同位置的牙齿和牙齿不同的严重程度来处理它们。我想这才是我们追寻的目标和存在的意义。

我们在过去的一年,尤其是川普上台以来,美股主要指标如道琼斯工业指数,标普500,纳斯达克指数均不断的创出新高。不禁奇怪的是美联储明明已经早早于2014结束量化宽松的货币政策,并于2015年开始转向,而今已然加息6次,特别是进入17年10月以来,甚至都采取了量化紧缩的决议,每个月回收100亿美元的流动性,并按照量化不断加码。这样的情况下,美元紧缩,libor走高,国际美元与美国美元需求倒挂,使得很多美元存在回流美国的动能和需求。这让我们不禁要问,美股的美元是不是来自中国?是否美股绑架了中国经济,中国越强美股越高呢。

是中国市场在为美股提供血液,顶替了美联储的紧缩效果。我们看到美股的不断喷出的同时,美国政府也相应的祭出了一系列的组合拳来配合美元的回流,推动股市的上涨。这样的情况尤为明显,税改的顺利通过,美债的不断扩容发行,基础建设的融资需求,在美国优先和美国再伟大的前提和背景下,不断的拉扯着美元回流,与全球市场争取美元资金。这个大背景下,我们看到美元10年期国债殖利率的不断飙升,很明显已经突破了美债30年的空头走势,这是历史性的改变。如下图:

United States Government Bond 10 Year

US 10 Year T-Note Futures, Monthly, CBOT

我们从波浪理论的角度来观察美债10年期价格走势:

可以发现2001年-2012年,美债10年期价格走势为一个Ending Diagonal的形态,并且量价背离,说明这个部位为某个波浪段的结尾浪,而目前的债券价格开始出现根本性的翻转,即由涨为跌。那么殖利率与债券价格则为反向关系,殖利率即为由跌为涨。不难发现这是一个巨大的转折。他的级别很大,可能会长达数十年。这是我们不得不面对和思考的。

那么我们尝试从长周期来将美元10年期国债价格做出艾略特波浪计数安排:

这是自1983年以来美元10年期国债殖利率的波浪计数图( 10Year T-Note Future CBOT 1983-2018),我们可以看到在过去的30年,债价的持续下跌。但是这样的走势在2012年出现了终结。

近期美10年债殖利率,也就是我们通常所谓的无风险利率这个标准钉帽已经突破了3%,这是我们刚才所提及的众多因素共同的结果。可能是生产力的提升,整个周期循环的需求。这样的利率走势势必会对很多的泡沫产生排挤的效应,尤其是新兴市场和一些边缘债市。那么可能这样的破灭会一轮一轮的展开并发展。

神准,半年前便说明了一切!

很多时候,我们会看到市场的分析师有所谓的“神来之笔”、“神之一手”,这种准确让人叹为观止,Wonderful、Miracle、Amazing…怎么形容都不为过。在我记忆中,能让我觉得称叹为“神之一手”并不少,很多我都记得。也并不是只有波浪理论才会出现这种情况,只是波浪的“神之一手”让人看起来更舒服和持久,更适合普通交易者真实的把握、去追随。即在时间框架的上“他”存在的有效性相对持续。我也见过一位投行的朋友使用其他技术时,也出现过“神之一手”,点位非常精确,趋势很精准,让我很震惊。等我反应过来,再次思之有余,只是这样的手法可能相对时间并不很久,但已足以让人叹服。

准确的分析并非只是泛泛而谈的观点,也不提突发奇想地猜测,漫山遍野的跑火车。很多是有其背后的理论依据和长期跟踪和研修波浪理论的结果。

下面我们就用事实说话,依据长期跟盘和交易日志的记录来说明:

我们来看百度这家公司过去这1年的走势图

Baidu Inc (BIDU)

1.2017年4月2日 周线记录

我们不能看到动量指标在2次峰值后略微背离,说明3-3 3-5已过的可能,之后我们不难看到周线在持续的sideway横向整理,那么给出的2种可能

其一,目前已经走完了整个推动浪,下面是黄色的A-B-C的修正,因此可能会下跌黄色的C,如果这样其中的三角形就是整个B浪的修正,这样也可以说得通。如果跌破三角形,试图根据推动情况再加以操作。

其二,目前已经走完的推动浪只是一个主3浪,而目前的整个横盘修正作为一个大的三角形为A-B-C-D-E(蓝色的标注)作为三角型修正浪作为4浪的修正,之后如果继续上涨推动必然突破三角形的形态区域。

2.2017年7月5日 周线记录

7月了,那么情况似乎比我们之前预料的要复杂,给我们第一感觉就是三角形修正浪的最后一浪(e)蓝色的继续再做一个三角形形态的扩展修正(详情参考艾略特波浪理论混沌中不断重复的混沌P120-121,5.5.7三角型修正浪的特殊归纳,第五条),此时我们已经将下跌的(C)标记为ALT,也就是备选。

日线及周线标注三角形调整已完成。很明显结构往预期的第五浪推动上涨方向发展,指标监控也合理完好。

4.2017年8月1日 周线记录

市场提示目前涨幅回测前高251.99,利用三角形冲击测量法来估算潜在升幅,如图。

5.2017年9月22日 周线记录

日线提示可以将止损保护提高至子浪(iv)的终点$213.53,(详情参考艾略特波浪理论混沌中不断重复的混沌,第七章 交易守则)

- 2017年10月16日提示可以将止损保护提高至$242,2017年10月17日 百度见顶于$274.97,2018年2月8日提出潜在的走势路径,修正或继续推动。

7.2018年5月3日

目前看他仍然处以某阶段的修正之中。

这样的神准并非巧合,更多的是抓住了波浪理论的某些主要图形的特征,这方面的应用在图形的模式识别系统很常见。我们再来举个例子:

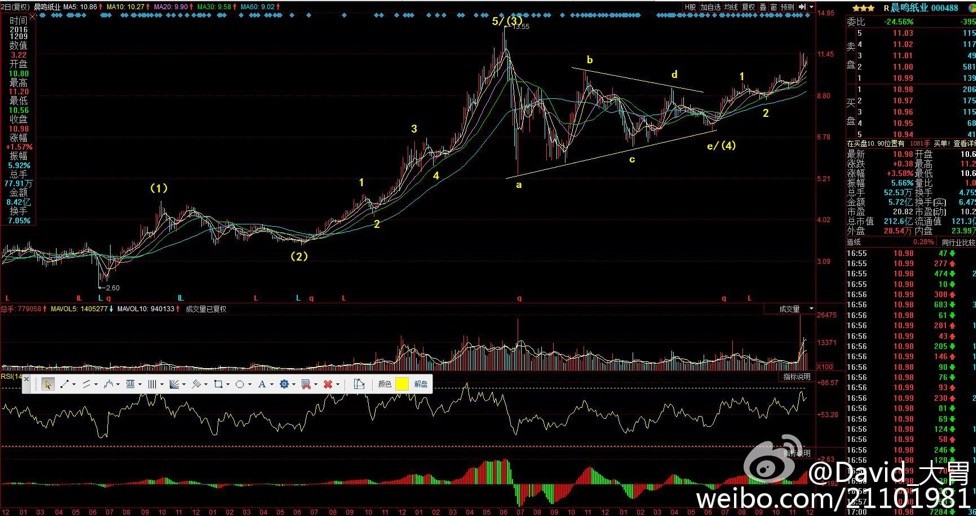

这次我们选择的是沪指的个股,000488 晨鸣纸业

第一次记录

2016年12月9日

从2013年低点2.6元开始走得很挺清晰 ,假如目前的三角形是(4)浪的话,那么现在就是第(5)浪上涨,而且三角形末端冲高最常见的标准(最低目标)是三角形的宽度。

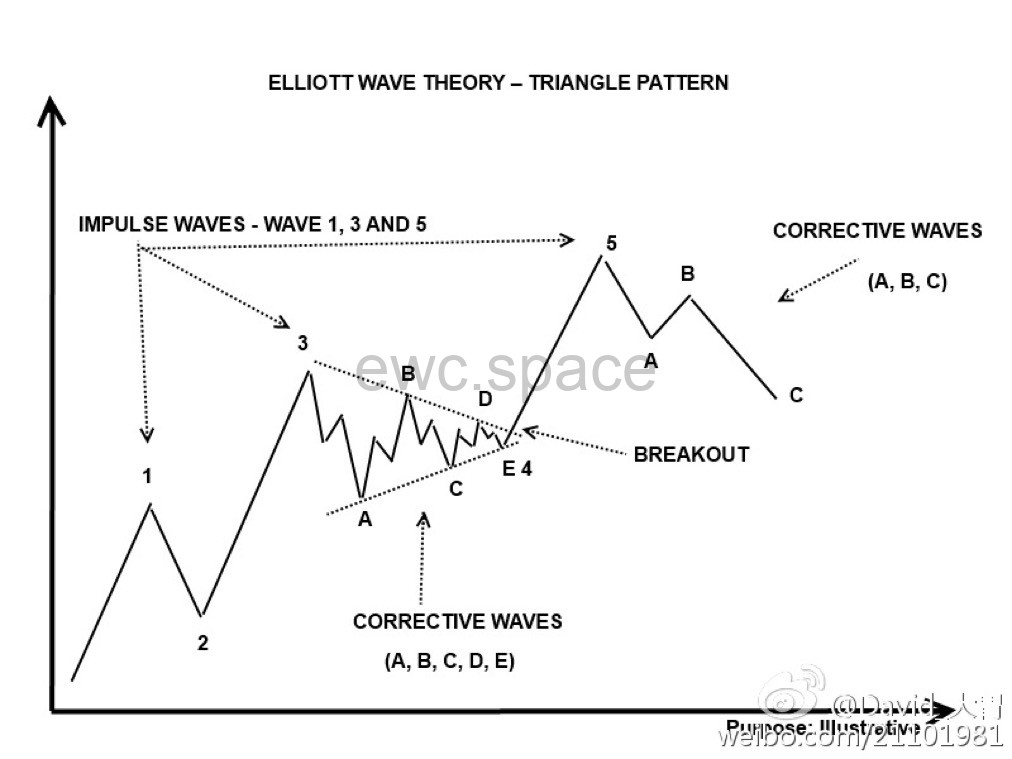

参考三角形特殊性归纳,如下图:

(此说明图截图自网络)

第二次记录

2017年8月26日

如图所示,跟踪的结果与分析一致,第五浪突破三角形后的长达半年多的时候持续的推动新高,走出了漂亮的形态。我们标记为第5浪的1-2-3-4-5。

第三次记录

2017年11月11日

周线日线看(5)浪或已经结束了。 但是仍然还没法彻底排除修正后再推动的可能性,

周线,日线动量指标背离,形态可能已经完成。

此时我们要特别小心,选择离场观望。

最后一次记录

后续的情况如下图

很显然,他已经完成了之前判断的周期。从开始到结束,晨鸣纸业价格反弹后没有能够再次创出新高,我们即刻认为整个推动过程结束。

艾略特波浪理论,技术分析者的天堂:寻求最佳利润

艾略特波浪理论,就自其诞生至今日都被人们广泛的认同是一套完善的利益攻防体系,他有完整的策略和执行方法,很多大学的教授也经常会在知名的电视节目中引用波浪法则,用以描述或强化自己的观点。当然波浪理论偶然还会被人质疑,同时存在一些不和谐的音调,但是人无完人,金无足赤的道理。辩证法、归纳法都有其缺憾更别谈只是一套交易的理论。他有非常优秀的一面自然也会引起一部人的诟病,这是非常正常的。我们尝试着把波浪理论理解成为一把锋利的宝刀,那么他在砍向敌人的同时也会有其可怕的一面;子弹是非常厉害的武器,人们都害怕他,但是战斗开始你拥有他不能代表一定能胜利,但是如果你没有恐怕很可能会输。

我们在书中多次提到,波浪的体系。并且详细描述了他的若干组功能。这里再简单的说明。其一,他是很好的测量工具,包括波浪尺的应用,以便获得高概率的点位结合挂单的操作等;其二,数浪似乎是大家最喜闻乐见的一种应用,不管是偏左的预测或是偏右的描述市场都让人们乐此不疲;其三,细节的应用,魔鬼藏匿在细节中,通过一些细枝末节的改变可能可以提醒我们整个波段属性已经准备开始改变。我们说交易像是一个不断需要我们尝试的实验,试验是需要成本的,而这一成本自然越低廉越高效越有利。

除了概率预测系统和波浪自身规则系统之外,我最喜欢的还是图形的模式识别系统,他引领着波浪交易的新趋势,也是我们很多输浪高手的基本功,透过图形的模式识别,透视盘面以达到预测的目标,这在缺乏高等级AI的当下,还是需要N年经验和长期的累计。这是也正是我们服务区块的一部分重要内容。

举个例子吧:

三角形是大家最喜欢的模式之一

EURUSD 8 Hours 2015 年12月至2016年2月

实例

603638 艾迪精密

2018年4月2日 收盘价格36.92 目标价43.6

截止至2018年4月27日 收盘价 40.83

下飘旗与上飘旗之后的突破:

AUDNZD 4 Hours 17/02/2016

AUDUSD 4 Hours 28/02/2016

实例

USDCAD美元加元

2017年6月7日 提示出现卖点

2017年6月25日 提示潜在卖出的机会

2017年7月5日 确认进一步下行空间

2017年8月 13日 提示可能出现行情转折

2017年9月24日 提示可能出现大浪级的转折点

2017年10月21日 确认下跌行情结束

更多的组合模式:

寻求最佳利润,贴近alpha曲线,真实的体察市场。激情就在不远!