一 艾略特波浪理论简述

- 历史

- 波浪理论的基本原理

- 完整的循环模式(驱动和修正)

- 波浪的级别与标注

二 驱动浪(Motive Wave)

- 推动浪(Impulse Wave)

- 推动浪的扩展

- 衰竭

- 楔形(Diagonal)

三 修正浪(Corrective Wave)

- 锯齿形修正浪(Zigzag)

- 平台形修正浪(Flat)

- 三角形修正浪(Triangle)

- 复合修正浪(Combination)

四 波浪的市场特征

五 斐波那契比率及应用

一 艾略特波浪理论简述

历史

艾略特波浪理论是以拉尔夫·尼尔森·艾略特(Ralph Nelson Elliott 1871-1948)的姓氏命名的理论。艾略特受到道氏理论和源自对大自然的观察中得到启发,认为股票市场内的价格波动可以归纳为一些特定的模式,并称它们为“波浪”。从1934年5月开始,艾略特正式使用“波浪”对股市进行走势预测并不断完善波浪理论的原则。在艾略特的帮助下,查尔斯·柯林斯(Charles J. Colins 1894-1982)在1938年8月以艾略特的名义出版了第一本波浪理论的书籍《波浪理论》(The Wave Principal)。1939年, 在柯林斯的推荐下,艾略特受邀为《金融世界》(Financial World)杂志撰写十二篇关于波浪理论的文章。这些权威性的文章建立起艾略特在投资界的声望。1946年,艾略特又完成了关于波浪理论的集大成之作《自然法则—宇宙的奥秘》(Natural’Law – The secret of the Universe)。这本书几乎包罗了艾略特曾考虑过的波浪理论的每一个想法。

在1950至1960年代波浪理论的推广主要由汉密尔顿·博尔顿(A. Hamilton Bolton 1914-1967) 接手。博尔顿在1939年间阅读了艾略特在《金融世界》杂志发表的文章后被深深吸引,此后开始研究波浪理论。1946年博尔顿成立了一家资金管理公司,并开始发行《银行信用分析家》(The Bank Credit Analyst),这是一份以博尔顿对银行信用统计和股票市场趋势间关系的研究为基础的月度市场分析刊物。在开始他的月刊五年后,博尔顿决定以当时被称为“艾略特”波浪的理论公开分析市场。在1953年至1966年间,每年四月发行的《银行信用分析家》上都会出现博尔顿撰写的《艾略特波浪副刊》(Elliott Wave Supplement)。博尔顿凭依靠波浪理论对市场做出了大胆而精确的预测,也使得他的分析非常受欢迎,华尔街因此也对波浪理论这个概念持续感兴趣了13年。在1960年,博尔顿出版自艾略特过世后的第一本重要波浪理论书籍,《艾略特波浪理论– 批评性评价》(The Elliott Wave Principle:A Critical Appraisal)。

从1967年至1970年, 由于博尔顿的早逝,波浪理论股市评论由他的密友阿尔弗雷德·佛斯特(Alfred J. Frost 1908-1999)继续撰写。

在20世纪70年代,波浪理论逐渐被人们淡忘。而真正将艾略特波浪理论重新带回大众视野并发扬光大的莫过于由罗伯特·普莱切特(Robert R. Prechter)和由他与佛斯特合著的《艾略特波浪原理—市场行为的关键》(Elliott Wave Principal – Key to Market Behavior)一书。这本书于1978年出版,是第一本以逻辑顺序整理所有波浪理论为人所知的各个方面的书籍,也是至今被最广泛公认的艾略特波浪理论的经典著作。

波浪理论的基本原理

简单来说,趋势方向的价格运动以特定结构的五浪形式展开(称为驱动浪),而对趋势方向的任何逆行都是通过三浪的方式(称为修正浪)。在趋势方向上的价格移动标记为1,2,3,4,5。三浪修正移动标记为A、B、C。这样的模式在长期和短期的时间框架下都能被看到。

理想情况下,可以在较大的模式中识别较小的模式,这就像是一小块花菜,如果它从一块较大的花菜上掉下来,那么小块的实际上看起来跟大块的非常相似。那么它们的结构和包含的信息是一致的,彼此之间的关联与斐波那契数列建立起来的关联一致。当交易者在搜寻或鉴定拥有一定水准的风险收益比值的交易机会时,这就提供给了相当的可靠性与高预测性。

完整的循环模式(驱动和修正)

在艾略特的模型中,市场价格在所有的时间尺度下面一直处于驱动阶段或者修正阶段,并相互交错。驱动浪总是可以再被细分成为一组“五浪”的波动,它们在驱动和修正特征之间相互交替,因此浪1、3和5是推动性质,浪2和浪4分别是浪1和浪3的回撤修正。

在图1-1中,浪(1)、(3)和(5),它们被细分为五个较小的推动浪,标记为1、2、3、4、5。浪(2)和浪(4)是修正浪,它们被细分为三个较小程度的波浪,标记为A、B和C。而(1)、(2)、(3)、(4)和(5)则构成更大浪级的推动浪[1]。

修正浪细分为三个较小程度的浪,表示为(A)、(B)、(C)。修正浪以一个逆主趋势的推动波(浪A),顺主趋势的回扫(浪(B))和另一个逆主趋势的(浪(C))构成,这三个波浪(A)、(B)、(C)则构成更大浪级的修正浪[2]。

在熊市中,主导趋势是下跌,因此模型要反转即主趋势5浪推动为下跌,3浪为反弹。

波浪的级别与标注

所有的波浪都可按相对的规模或浪级来分类。通过对波浪的标注,我们可以更清晰的了解当前价格在市场的整体进度中所处的位置。下表罗列了常见的浪级划分及对应的标注。

二 驱动浪 (Motive Wave)

在艾略特波浪理论中,驱动浪的传统定义是一个同一趋势方向上的较大幅度的5波段的移动。驱动浪可以分为两种类型:推动浪(Impulse Wave)和楔形(Diagonal)。

推动浪(Impulse Wave)

推动浪总是被细分成5浪,它反映了更大周期内运动的方向。 推动浪的基本规则如下:

- 浪2永远不会越过浪1的起点

- 浪3不能是1、3、5浪中最短的浪

- 浪4的终点不能进入浪1的价格范围之内[1]

注释[1]:1978年罗伯特·普莱切特在他的《艾略特波浪理论 – 市场行为的关键》(Elliott Wave Principal – Key to Market Behavior)一书中指出“wave 4 never enters the price territory of wave 1”,而2013年波浪国际(Elliott Wave International)出版的《Visual Guide to Elliott Wave Trading》将文字改换成“wave 4 may never end in the price territory of wave 1”。

推动浪的其他规则包括:

- 浪1总被细分成一个推动浪(impulse wave)或引导楔形(leading diagonal)

- 浪3总是被细分成一个推动浪(impulse wave)

- 浪5总被细分成一个推动浪(impulse wave)或终结楔形(ending diagonal)

- 浪2总被细分为一个锯齿(zigzag)、平台(flat)或联合调整浪(combination)

- 浪4总是细分为一个锯齿(zigzag)、平台(flat)、三角形(triangle)或联合调整浪(combination)

- 浪3总是会越过浪1的终点

- 浪1、3和5不会同时都发生延伸

推动浪的扩展

推动浪通常在其中一个子浪(浪1、浪3或浪5)发生扩展。在极少数的情况下,当我们面对循环浪(Cycle)级或大循环浪(SuperCycle)级的第五浪时,它的子浪3和子浪5可以同时发生扩展。在股票市场中,推动浪的扩展浪通常发生在第3浪的位置。与股票市场不同的是,商品市场大多在大浪(Primary)级或循环浪(Cycle)级的牛市中出现第5浪走延伸的情况。

衰竭

艾略特用“失败”(failure)来描述第五浪未能越过第三浪终点就结束的情况。罗伯特普莱切特则在他的著作《艾略特波浪原理—市场行为的关键》(Elliott Wave Principal –Key to Market Behavior)一书中用了“衰竭”(truncation)一词来描述这种现象。衰竭的形态往往出现在超级强劲的第三浪之后,而我们可以通过假设第五浪必须包含五个子浪这个特征来验证。

楔形(Diagonal)

楔形是一种驱动模式,但不是推动浪。楔形总是细分为五浪结构,它的子浪2同推动浪一样也不能越过子浪1的起点同时子浪3也不能是1、3、5浪中最短的浪。然而,楔形的子浪4总是会进入子浪1的价格范围之内(在少数情况下,也存在1、4浪并无重叠的楔形),但子浪4不会越过子浪2的起点。在极少数的情况下楔形会以衰竭的形态结束。

引导楔形(Leading Diagonal)

引导楔形子浪2和子浪4总是细分为锯齿浪(含多重锯齿),而它的子浪1、3和5通常都是锯齿浪或者都是推动浪。因此引导楔形内部子浪划分可以是3-3-3-3-3(图2-4)或者5-3-5-3-5(图2-5)。

引导楔形总是作为一个推动浪(Impulse Wave)的浪1出现(图2-6)或作为一个锯齿浪(Zigzag)的浪A出现(图2-7)。

终结楔形(Ending Diagonal)

终结楔形的每一个子浪总是细分为锯齿浪(含多重锯齿)(图2-8)。

终结楔形总是出现在一个推动浪里子浪5浪的位置(图2-9),或者出现在一个锯齿(Zigzag)浪或平台形(Flat)中的C浪的位置(图2-10)

三 修正浪 (Corrective Wave)

修正浪是指该波浪段在展开过程与更大程度上的波浪在方向上呈反向对抗趋势。与推动浪相比较,修正浪具有多样性,更不容易被识别。修正浪绝对不会是五浪,只有驱动浪才定义为五浪。修正浪通常以两种方式展开:剧烈而陡峭的折回(Sharp Correction)或横向的盘整(Sideways Correction)。

修正浪可以分成以下几种类型:

- 锯齿形修正浪[Zigzag](单锯齿与多重锯齿)

- 平台形修正浪[Flat](普通平台、扩散平台和顺势平台)

- 三角形修正浪[Triangle](收缩三角形、障碍三角形、扩张三角形和持续三角形)

- 复合修正浪[Combination](双重三、三重三)

锯齿形修正浪(Zigzag)

单锯齿调整浪

锯齿形是一种标记为A、B、C的3波段结构的修正浪。它的子浪A总是细分成驱动浪或引导楔形,它的子浪B可以是任何结构的修正浪且不会越过子浪A的起点,它的子浪C总是细分成推动浪或终结楔形。

多重锯齿调整浪

有时候锯齿调整浪会连续发生两次或至多三次,特别是当第一个锯齿浪没有回撤到常见目标时。在这些情况下,每个锯齿浪会被一个调整浪分隔开,由此就产生了所谓的双重锯齿浪(图3-2)和三重锯齿浪(图3-3)。

单锯齿(Zigzag)

双重锯齿(Double Zigzag)

三重锯齿(Triple Zigzag)

平台形修正浪(Flat)

平台形是一个标记为A、B、C的3波段结构的修正浪,虽然标记与锯齿形是相同的,但是在浪A的细分中,平台形与锯齿形是不同的。平台形的子浪A和浪子浪B都是三浪结构它的子浪B可以是任意调整浪结构(极少出现B浪为三角形的情况)且总是回撤浪A的90%(商品期货有时也会发生仅回撤80%的情况),它的子浪C总是细分成为驱动浪或终结楔形。

平台形修正浪可以分为:普通平台(Regular Flat)、扩张平台(Expanded Flat)和顺势平台(Running Flat)。

普通平台(Regular Flat)

扩张平台(Expanded Flat)

当平台的子浪B的长度大于子浪A的105%且子浪C在子浪A终点之外结束时,我们称这样的平台为扩张平台(也有翻为扩散平台或扩展平台)。

顺势平台(Running Flat)

当平台的子浪B的长度大于子浪A的100%但子浪C没有超出子浪A终点之外结束时,我们称这样的平台为顺势平台(也有译为运行平台、持续平台或跑平台)。

三角形修正浪(Triangle)

三角形修正浪是横向移动的修正,它不断的收缩体积与波动幅度是跟成交量的收缩有关。一个三角形修正浪包括五个相互交错的子浪,每个子浪可细分为三个波段,因此整体形成了3-3-3-3-3的结构,标记为A-B-C-D-E。通过连接浪A、浪C的终点和浪B、浪D的终点,就形成了一个三角形。浪E可以向上翻越(overshoot)或向下翻越(undershoot)A-C的连线。一个三角形调整浪总是在更大浪级模式的最后一个作用浪之前出现(例如:推动浪的子浪4、A-B-C调整中的B浪,双锯齿和三重锯齿浪中的最后一个X浪)。三角形也可以作为联合调整浪的最后一个作用浪出现(例如:双重三的Y浪,三重三的Z浪)。

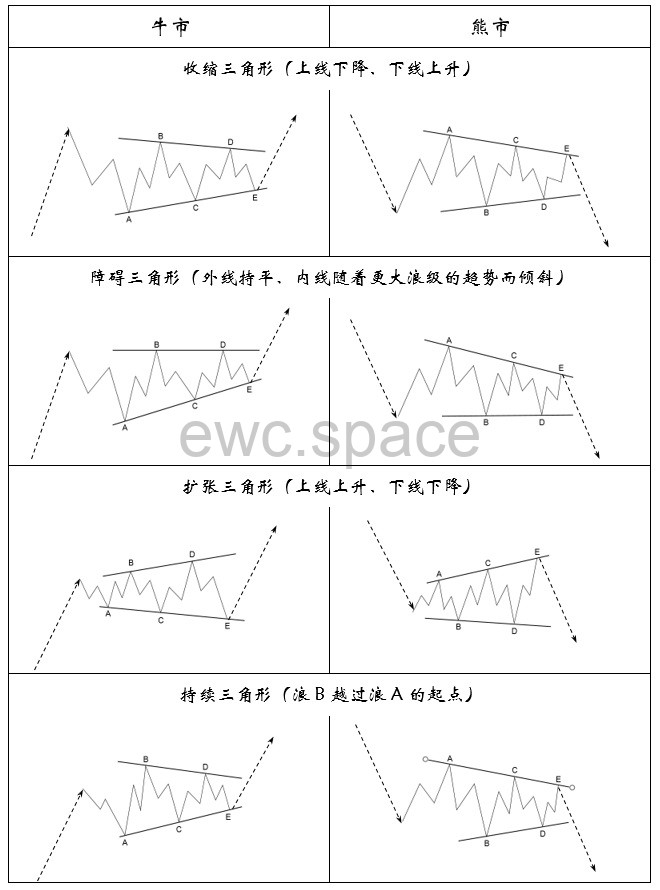

艾略特波浪理论中有四种类型的三角形,分别是:收缩三角形、障碍三角形、扩张三角形和持续三角形,如右图所示。

三角形的五个子浪A、B、C、D和E中,至少有四个可以细分成锯齿或多重锯齿。在极少数情况下,三角形的一个子浪本身也是一个三角形(子浪A不会是三角形)。

对于收缩三角形而言,浪C永远不会运动超过浪A的终点,浪D永远不会运动超过浪B的终点,浪E永远不会运动超过浪C的终点。而随着时间的推移,A-C连线会和B-D连线趋于向内收拢(由A起点至E终点方向)。

障碍三角形同收缩三角形唯一的区别在于障碍三角形的子浪B和子浪D的终点处于基本相同的水平位置。

对于扩张三角形而言,浪C、D和E的运动会冲出之前一个同方向子浪的终点。随着时间的推移,A-C连线会和B-D连线趋于向外发散(由A起点至E终点方向)。扩张三角形的子浪B、C和D至少回撤前一个子浪的100%,但不会多于150%。

复合修正浪(Combination)

艾略特把两个调整浪的盘整组合称作双重三浪(Double Three),标记为W-X-Y。三个调整浪的盘整组合称作三重三浪(Triple Three)标记为W-X-Y-X-Z。双重三浪和三重三浪内单独的“三浪”指的是任意锯齿、平台或三角形调整浪。但是当三角形作为其中一个三浪出现时,它往往作为复合修正浪内的最后一个分浪。(即W-X-Y的Y浪或W-X-Y-X-Z的Z浪)。复合修正浪内的“三浪”由X浪分隔开,X浪可以是任意的修正浪模式,但最常见的形态是锯齿浪。

双重三浪 (Double Three)

以下是一些双重三浪的结构示意图:

平台+锯齿的双重三浪

平台+三角的双重三浪

三重三浪 (Triple Three)

以下是一些三重三浪的结构示意图:

平台+锯齿+平台+锯齿+锯齿组成的三重三浪

锯齿+平台+平台+锯齿+三角形组成的三重三浪

四 波浪的市场特征

第一浪

一浪在初期展开的时候是很难被轻易就观察到的。当一个牛市起步处于第一波的时候,基本面和消息面通常仍然还是相当负面的。市场情绪惯性的认为之前的趋势仍然会在当下强势运作,基本面分析师通常会继续下修预估数据或盈利预期,这时经济数据可能看起来并不好。即便是情绪指标也显示目前处于熊市,看跌期权相对活跃,期权市场的隐含波动率也会很高。随着一浪的展开,价格有些许的上涨,成交量也可能略有增加,但这一切包括之前的种种迹象并不足以能让大部分交易员或技术分析师动心。

第二浪

二浪修正了一浪,但是二浪的修正幅度永远不会超出一浪的起始位置。通常情况下,此时的基本面或消息面仍然没有转好。随着价格重新测试前期的低点,看跌情绪再度膨胀,甚至极端看跌的人会“理直气壮”的提醒市场上的其他参与者熊市仍将继续且远未结束。但是,目前的一些信号开始出现了积极的意味,二浪期间的成交量往往低于一浪期间的成交量,假如你是一名“细致”的观察者,你会不难发现二浪的下跌往往是以“三浪”的方式展开的。

第三浪

三浪通常是趋势中最强势最剧烈的一个浪(强势的第三浪往往出现在股票市场内,而在商品市场中经常出现强势的第五浪上涨)。消息面现在变得积极,基本面分析师开始提高盈利预期。价格上涨得非常快,伴随着成交量放大,而回调修正总是很短暂且显得非常浅薄。任何有想退缩想法或退出举动的人很快就会错失搭上这艘船。值得注意的是,在第三浪的初期,某些新闻或信息仍然可能还是看空的,大多数市场参与者还处于负面,但是通过三浪的中点,额外的人群或将继续加入看涨趋势,这是常见的现象。

第三浪反弹比较强势,快速的占领原来一浪的顶部区域,一旦一浪的最高位被超越了,那么止损就会出现(原本反向趋势的止损),这就要看此处止损的数量,如果存在一定规模,那么缺口会在左侧高位打开。左侧跳高缺口当前正处于3浪展开中的佐证和“鉴侦”指标。往往这样明显的冲突之后,第三浪的上涨才会引起更广泛交易者们的关注。

第四浪

四浪是对第三浪涨幅的修正,经常以横向盘整的形态出现。四浪的回撤经常不到第三浪涨幅的38.2%,价格可能会较长时间的徘徊在某一定的区间之内。第四浪成交量也远低于第三浪。如果你了解四浪的特征,在它的末端仍然可以是一个很好的回调买点。尽管如此,四浪通常由于磨人费时而令人沮丧,因为整体而言它们在趋势上缺乏成长。

第五浪

第五浪是主导趋势方向上的最后一浪。这个时候消息面几乎是一边倒的积极与乐观,绝大多数人都非常看好市场。但不幸的是,很多普通投资者会在这个阶段买盘入场,也就是最高点附近。第五浪的成交量通常会低于第三浪,并且许多动量指标会与价格发生背离(价格达到新高,但指标未再次达到新的峰值,称为背离)。第五浪是一个主要牛市的结尾,这个时候唱空是非常难以想象的事,因为此时投资者的整体情绪异常的高涨。

第五浪跟第三浪相比而言,在整个波动中缺乏交易的热情和价格冲击的力量。虽然第五浪会在第三浪顶部上方创出一个新的高点,但是与浪三的推进力相比,浪五显得柔和了许多。

A浪

修正浪通常比推动浪更难以识别。在熊市的A浪时,基本面或消息面通常仍然是积极的。大多数分析师认为下跌是一个牛市的修正反应。A浪的展开伴随着一些技术指标的反弹,比如市场成交量增长,隐含波动率上升,包括相关期货市场的未平仓合约数量可能也会走高。

B浪

价格反转走高,很多人容易认为回调已经告一段落,牛市再次重启,毕竟之前的趋势令人难以忘怀。熟悉传统技术分析的分析师可能会将峰值看作头肩逆转右肩的模式。B浪时候的成交量应该会小于A浪,而此时基本面并没有发生太大的改善,但是情绪可能还没来得及转为负面。 B浪反弹是牛市的陷阱,且注定会被C浪折回。

C浪

下跌C浪摧毁性极强,投资者在A浪和B浪行情中的种种幻想都会被C浪击破,市场也会再次陷入恐慌之中。C浪往往以五浪驱动结构走低(不包括三角形的子浪C)。C浪往往伴随着成交放量,且会持续很长的时间。而在更大浪级的熊市中,上升调整浪的上涨C浪可以走得异常强劲,这时的C浪可能会被误认为是新一轮上涨的开始,但实际确是反弹的终点。

五 斐波那契比率及应用

斐波那契数列

十三世纪意大利著名的数学家莱昂纳多·斐波那契(Leonardo Fibonacci da Pisa)在《算计之书》(Liber Abaci)中以兔子繁殖的问题为例向西方世界引入了斐波那契数列。 该序列从0开始,随后为1,序列中的后续数字是前两个数字之和,因此我们将得到:0、1、1、2、3、5、8、13、21、34、55、89直至无穷大的数字序列,这就是斐波那契求和序列。黄金比率1.618(或0.618)是通过斐波那契序列中的数字除以该序列中的前一个数字得出的,例如,89除以55得到1.618。

斐波那契比率表

我们可以用斐波那契数列来构建比率表,下图为用1至144构建的斐波那契比率表,其中以一个斐波那契数字作为分子除以另一个斐波那契数字。这些比率很容易在自然界中被发现,比如生物结构(贝壳螺旋、种子排列、花瓣、树枝结构等)、也常现于艺术、几何、建筑和音乐。而这些比率值在各类金融市场中都有所体现,它们通常表示将发生强烈的阻力或支撑的作用。

一些关键的斐波那契比率推导如下:

- 0.618是通过将斐波那契序列中的任意数字除以紧随其后的另一个斐波那契数得出。例如,8除以13 或55除以89。

- 0.382是通过将斐波那契序列中的任意数字除以该数字后两位的斐波那契数字得出。例如,34除以89。

- 1.618(黄金分割率)是通过将斐波那契序列中的任意数字除以该数字前一位的斐波那契数字得出。例如,89除以55,144除以89。

斐波那契的回撤与扩展

在市场技术分析中提到斐波那契回撤时指的是市场修正(逆主趋势)的幅度,预计价格将在关键斐波那契的支持或阻力水平区域结束这样的修正。修正结束后,市场将有望在主趋势方向上再次恢复运转。

而斐波那契扩展是指市场在主趋势方向上移动到一定比例幅度的关键位置,该预期目标被斐波那契扩展位测量出来。我们可以通过使用斐波那契扩展比例来锁定利润。

斐波那契与艾略特波浪之间的关联

斐波那契比例关系可用于测量艾略特波浪结构中波浪移动的目标位,艾略特波浪结构中不同的波段与斐波那契比例存在相当程度的关联。因此,交易者可以适当的参考使用这些比率关系来辅助交易的决策。

当我们提及波浪的长度时,指的是它的起点至终点垂直距离。例如,右图内1浪的长度就是蓝色箭头所示的垂直高度,而4浪的长度是指红色箭头所示的垂直高度。

驱动浪内常见的比例关系

- 假如第1浪是延伸浪,那么3浪和5浪经常趋近等高或呈0.618倍数关系。

- 2浪通常可以回撤1浪涨(或跌)幅的50%或61.8% (图5-3)。

- 3浪通常可达1浪高度的1.618倍或2.618倍。

- 假如第3浪是延伸浪,它经常为1浪高度的2.618或4.236倍。

- 假如第3浪是延伸浪,那么1浪和5浪经常趋近等高或呈0.618倍数关系。

- 4浪通常可以回撤3浪涨(或跌)幅的23.6%、38.2%或50%(图5-4)。

- 浪5的长度经常与1浪起点至3浪终点的长度构成斐波那契比例关系,如5浪等于1浪起点至3浪终点的长度的0.618倍。

- 假如第5浪不是延伸浪,那么它可能占整个5浪的0.382(图5-5)。

- 假如第5浪是延伸浪,那么它可能占整个5浪的0.618(图5-6)。

- 假如第5浪是延伸浪,那么1浪和3浪经常趋近等高或呈0.618倍数关系。

- 假如第5浪是延伸浪,那么它的长度可达1浪起点至3浪终点的长度的1.618倍。

调整浪内常见的比例关系

锯齿修正浪

- A、C浪经常等高(图5-7),但也会有C浪等于A浪高度的1.618倍或0.618倍的情况。这个比例关系同样适用于双重锯齿浪内的W和Y(图5-8),即Y浪经常与W浪等长或Y浪等于W浪的1.618倍或0.618倍。

- 浪B通常回撤浪A涨(或跌)幅的38%至79%。

- 如果B浪是一个持续三角形,它通常回撤A浪涨(或跌)幅的10%至40%。

- 如果B浪是一个锯齿,它通常回撤A浪涨(或跌)幅的50%至79%。

- 如果B浪是一个三角形,它通常回撤A浪涨(或跌)幅的38%至50%。

平台修正浪

- 在规则平台内,浪A、浪B和浪C几乎等长。

- 在浪B经常回撤浪A涨(或跌)幅的100%至138%之间。

- 浪C的长度经常等于浪A长度的100%至165%之间。

- 在扩张平台内,B浪的长度有时可以是A浪长度的1.236倍或1.382倍。

- 在扩张平台内,C浪的长度经常等于A浪长度的1.618倍(图5-9),有时C浪也会在越过A浪终点后继续运行A浪长度的0.618倍后终止(图5-10)。

三角形修正浪

- 在收缩三角形中,交替的子浪之间的长度经常以0.618比率关系存在,例如:C 浪为A浪长度的0.618倍,而E浪为C浪的0.618倍;D浪为B浪长度的0.618倍。

- 在扩张三角形中,这个倍数可以是1.618。

值得注意的是,将斐波那契比率运用到艾略特波浪理论的分析之中只是为我们提供了更多的可能性,而非必然性。如果一味僵硬的使用这些比率关系,反而可能得不偿失。